Рынок инженерного программного обеспечения в России

Статья подготовлена на основе доклада на форуме «РазвИТие. Российские технологии для инженеров», состоявшемся 23 сентября в Москве.

Россия традиционно сильна в сфере высоких технологий. Однако ситуация сложилась так, что наш внутренний ИТрынок относительно невелик — эксперты оценивают его в 23% от мирового. Характерной чертой российской отрасли информационных технологий является тот факт, что объем экспорта ИТразработок равен объему внутреннего рынка программного обеспечения — около 5,4 млрд долл. Экспорт достаточно высок — как услуг по заказной разработке ПО (на их долю приходится 56,5% экспорта), так и тиражируемых продуктов (соответственно 43,5%). Можно смело говорить, что отрасль информационных технологий — одна из наиболее конкурентоспособных в стране, а российские продукты продаются и применяются во многих странах мира.

Евгения Василенко на форуме «РазвИТие. Российские технологии для инженеров»

В создании инженерного программного обеспечения наши компетенции были исторически сильны: в России хорошая математическая и инженерная школа, есть много команд, которые давно и успешно занимаются разработкой систем автоматизированного проектирования, специализированных нишевых продуктов. В частности, из ста компаний, входящих в АРПП, 12 специализируются на инженерном софте: ADEM, Csoft Development, SDI Solution, АСКОН, «КванторФорм», «Нанософт», НТЦ АПМ, НТЦ ГеММа, «СИГМА Технология», ТЕСИС, «Фидесис», «Эремекс».

Российские потребители PLM-решений

Крупные предприятия |

Средние предприятия |

Малые предприятия |

|

Доля от общего числа предприятий машиностроения, % |

3 |

26 |

71 |

Доля от общего числа инженерных рабочих мест, % |

42 |

37 |

21 |

Тип собственности |

Высокая доля госучастия (госкорпорации, ФГУПы) |

Частная |

Частная |

Ресурсы для инвестиций в ИТ |

Наибольшие инвестиционные возможности |

Ресурсы есть, но их экономят |

Ограничены |

Лицензионность ПО |

Корпоративное лицензирование |

Высокая доля |

Низкая доля |

Потребность в инженерном ПО |

Сквозная автоматизация всех бизнеспроцессов. Кастомизированные PLMрешения |

Типовые преднастроенные PLMрешения с коротким сроком внедрения |

Примитивные бизнеспроцессы. Нет потребности в автоматизации коллективной работы. Нужны доступные по цене инструментальные системы CAD/CAE/CAM |

Переходя непосредственно к рынку PLMрешений, обратимся к данным американской консалтинговой компании CIMdata. Под PLM она понимает весь спектр систем MCAD/CAM/CAE/PDM. Согласно проведенным ею исследованиям, объем российского рынка PLM в 2012 году составил 277 млн долл. и с учетом ежегодных темпов роста в 1012% к 2015 году достиг 330340 млн долл. CIMdata относит Россию к группе лидирующих стран с «экономикой PLM» наряду с Бразилией, Китаем, Германией, Индией, Японией, Южной Кореей и США. При этом аналитики считают, что, учитывая заявленные на государственном уровне цели промышленного развития страны, Россия недоинвестирует в PLM, и в промышленности остается еще много незакрытых задач по автоматизации.

Российские потребители PLMрешений

Кто же сегодня является потребителем продуктов, поддерживающих сквозное управление жизненным циклом изделия? Всех заказчиков можно условно разделить на три группы: крупные, средние и малые предприятия. Они отличаются друг от друга не только масштабами производства и численностью персонала, но и потребностями в автоматизации.

К крупным потребителям PLM относятся автомобильная, авиакосмическая, судостроительная, промышленность, производители железнодорожного транспорта. В первую очередь от них глобальная конкуренция требует использования передовых технологий, так как предприятия должны демонстрировать опережающее развитие. Однако здесь сложился устойчивый стереотип, что самые передовые технологии — иностранные. Эта группа заказчиков не рассматривает российские решения, практически повсеместно используя программное обеспечение зарубежных вендоров — даже там, где это неоправданно и избыточно.

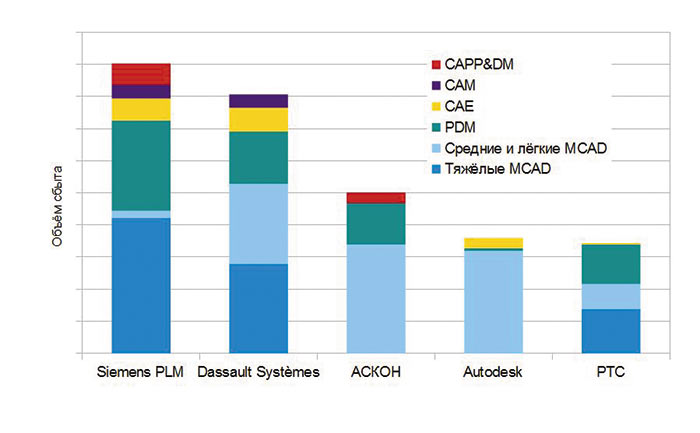

Структура продаж основных игроков российского PLM-рынка

Средние по размеру предприятия инвестируют в автоматизацию, руководствуясь рациональным подходом, считая деньги. Именно в этой группе наиболее высока доля использования российских решений. Заказчики понимают, что многие отечественные продукты не уступают зарубежным по функциональности и надежности, при этом стоят в разы дешевле.

Здесь можно провести аналогию с ситуацией в сегменте ERPсистем, где точно так же есть сильные российские производители, которые самостоятельно, без государственной поддержки отвоевали 50% рынка у иностранцев, тем не менее, крупные предприятия попрежнему отдают предпочтение зарубежным системам. Для них внедрение дорогой западной ERPсистемы — имиджевый аспект. И это становится серьезным препятствием для развития российских разработок, поскольку заказчик, располагающий крупным бюджетом, в принципе не рассматривает отечественные ИТрешения.

Основные участники российского PLMрынка

В своем исследовании компания CIMdata выделила пять наиболее заметных на российском PLMрынке компаний, проранжировав их в соответствии с занимаемыми на рынке позициями:

- Siemens PLM Software (Германия).

- Dassault Systemes (Франция).

- АСКОН (Россия).

- Autodesk (США).

- PTC (США).

Показатели по отдельным продуктовым сегментам у лидирующей пятерки компаний различаются. К примеру, у АСКОН сильны позиции в «средних» и «легких» MCAD и в PDM, но отсутствует тяжелый MCAD.

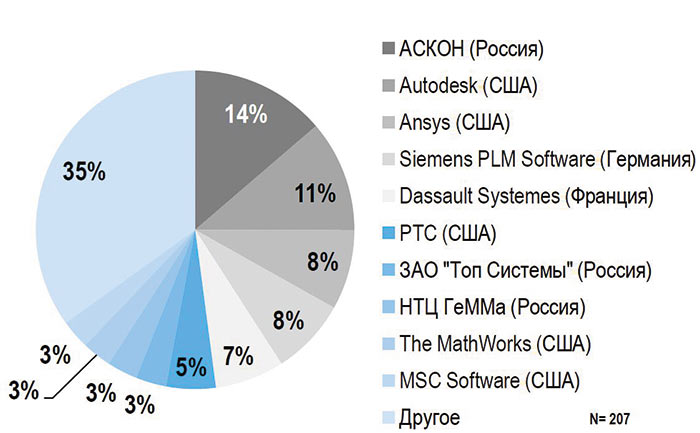

Еще одну оценку дают эксперты из Центра стратегических разработок «СевероЗапад». Основываясь на результатах анкетирования более 200 промышленных предприятий, они приводят следующие данные о рынке программного обеспечения для компьютерного инжиниринга (включая CAD/CAE/CAM/PDMсистемы).

Зарубежные и российские исследователи сходятся во мнении, что российские разработчики успешно конкурируют в традиционном для них сегменте «средних» САПР, но в их продуктовых линейках отсутствуют САПР тяжелого класса, CAE и CAMсистемы.

Лидеры российского рынка ПО для компьютерного инжиниринга (источник: Центр стратегических разработок «Северо-Запад»)

Ассоциация разработчиков программных продуктов «Отечественный софт» объединяет российских производителей тиражируемого программного обеспечения для консолидации работы по ключевым вопросам развития ИТотрасли. В настоящее время в АРПП входит около ста производителей программных продуктов. Среди последних результатов работы Ассоциации — утверждение на законодательном уровне критериев российского ПО. Разработанные экспертами и партнерами АРПП «Отечественный софт» материалы нашли отражение в законе № 188ФЗ. Минкомсвязь России совместно с Ассоциацией разработала проект Постановления Правительства, который устанавливает правила ведения реестра отечественного ПО и вводит преференции российским программным продуктам. |

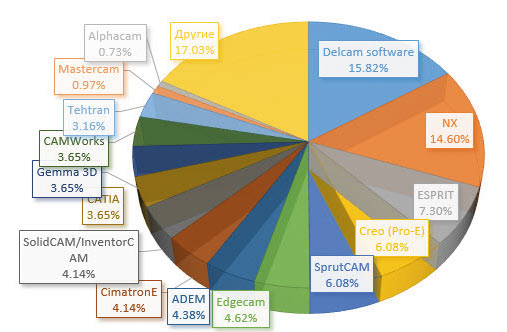

Продажи CAM-систем в России в 2014 году (новые пользователи) (источник: planetacam.ru)

В целом, ни одно российское решение сегодня не закрывает все задачи заказчиков по управлению жизненным циклом изделия. Успехи зарубежных производителей обусловлены наличием у них сквозных PLMрешений, что ставит российские компании, предлагающие автоматизацию отдельных задач, в менее выигрышное положение.

Если рассмотреть отдельные сегменты PLMрынка, то мы помимо АСКОН увидим еще примеры успешных российских компаний. Например, CAMсистемы для разработки управляющих программ для станков ЧПУ. Аналогично мировой ситуации, в России этот рынок сильно фрагментирован: на нем работают десятки компаний, но нет одного явного лидера. По данным интернетжунала «Планета CAM», объем российского CAMрынка в 2014 году составил около 44 млн долл. Российские разработчики — ADEM, НИПИнформатика (продукт «Техтран»), ГеММа, СПРУТТехнология — совокупно занимают на нем 17%, а компания СПРУТТехнология входит в первую пятерку поставщиков.

Таким образом, у нас есть отечественные продукты в разных сегментах рынка, которые при объединении в комплексное решение могут быть интересны крупному промышленному заказчику. Российские разработчики осознают эту задачу и двигаются в направлении создания сквозной PLMсистемы, концепция которой была показана на форуме «РазвИТие. Российские технологии для инженеров».