Введение

Предыдущий обзор российского рынка CAM вызвал немалый интерес у читателей не только «Планеты CAM», но и ряда других изданий, в которых статья была любезно опубликована. Это приятно и даже немного удивительно, так как предлагаемая аналитика должна быть востребована в большей степени самими вендорами как дополнительный маркетинговый и рекламный ресурс, ну и, разумеется, в качестве шортлиста в напряженной конкурентной борьбе. Вместе с тем, подобная информация может оказаться полезной и потребителям для повышения их кругозора в мире ComputerAided Manufacturing, а также в качестве вспомогательного фактора при выборе программного продукта.

На этот раз мы решили пойти дальше и сделать то, что до нас точно еще никто не делал, — оценить стоимость программных продуктов и услуг из области CAM, доступных в нашей стране. Разумеется, диаграммы и таблицы с данными о доле рынка, продажах или узнаваемости того или иного бренда никуда не делись, но фокус определенно сместился в сторону потребителя, что, по идее, должно обеспечить нынешнему обзору еще большую ценность. Вместе с тем, надеемся, что и для бизнессообщества собранный нами материал окажется полезным, так как фактически мы выступили в роли «тайного покупателя» и готовы предоставить поставщикам CAMсистем результаты исследования, что называется «не для прессы», говорящие об оперативности и качестве их взаимодействия с потенциальным клиентом.

Источники информации

С учетом того, что конфигурация отечественного CAMрынка существенно отличается от мирового, пришлось проделать длительную и кропотливую работу по сбору и анализу большого массива данных. Очевидно, что без имеющихся у нас доверительных отношений с большинством реселлеров CAM и поставщиков станков с ЧПУ сделать это было бы практически невозможно.

Для подготовки первой (бизнес) части обзора использовались следующие инструменты:

- обращение с вопросами к некоторым российским и иностранным разработчикам CAMсистем и получение на них ответов;

- активное общение с сотрудниками компанийреселлеров ПО и поставщиков промышленного оборудования, которые вполне охотно, хоть и неофициально делились цифрами и фактами своей деятельности, информацией о победах и неудачах в конкурентной борьбе;

- посещение ряда сайтов программных продуктов, что помогло установить количество их поставщиков, а в некоторых случаях даже оценить число предприятийпользователей;

- анализ закупочной деятельности на известных площадках — он оказался полезен для оценки текущего объема и спроса на различные продукты;

- проведение опросов среди части зарегистрированных пользователей портала planetacam.ru для определения степени узнаваемости бренда и доли лицензионного ПО на предприятиях;

- отчет World Machine Tool Survey 2016 от Gardner Research оказался крайне полезен и использовался нами для лучшего понимания мирового рынка станков с ЧПУ.

Без сомнения, в общей картине имеются пробелы, которые мы вынуждены заполнять предположениями, базирующимися на личном опыте, рыночных ожиданиях и трендах. Без этого никак — по известным причинам, не существует абсолютно точных и достоверных сведений о предмете нашего исследования. Подобная методика может вызвать резонные вопросы об объективности представленной информации, однако подавляющее большинство поставщиков CAMсистем признали обзор рынка за 2014 год заслуживающим доверия, а цифры, обозначенные в нем, нашли удивительно точными.

Для подготовки второй (потребительской) части обзора нам пришлось временно объединиться с сотрудниками одной из производственных компаний, занятых выбором CAMсистемы для ее последующего приобретения. Был создан обширный чеклист параметров, по которому стало бы возможным сравнение функциональных и стоимостных характеристик продукта, а также оценка оперативности и качества ответов на запросы клиента. Подобный бенчмаркинг используется часто, мы лишь расширили круг претендентов на победу в конкурсе с трехпяти продуктов до более чем 20, то есть рассмотрели практически все предлагаемые в России системы. Затем ответственные за выбор и закупку специалисты, следуя четкому алгоритму, обратились к поставщикам CAM. Результаты их общения скрупулезно фиксировались для последующего анализа. Полученный таким образом контент позволяет с высокой степенью достоверности сравнивать как сами продукты, так и их поставщиков по множеству критериев.

Часть 1. Деловая

Рынок станков с ЧПУ

Главным драйвером роста рынка CAM является уровень потребления станков с ЧПУ. Считается, что на каждые десять станков приходится одно рабочее место CAMсистемы. Таким образом, если вы хотите сделать какойлибо прогноз по интересующему нас рынку «софта», будет нелишним посмотреть в сторону «железа».

В 2015 году мировой рынок потребления станков с ЧПУ оценивался в 79,1 млрд долл., что на 11% меньше показателя 2014 года. Российский рынок в долларовом выражении упал еще больше: к мировому финансовому кризису добавились санкции и двукратный рост курса валют, что привело к тяжким последствиям для бизнеса поставщиков станков с ЧПУ — значительная их часть с трудом пережила 2015 год. По нашей оценке, падение могло составить 2530%. Тем не менее лидеры отечественного рынка за прошедшие два года хоть и снизили динамику продаж в количественном выражении, но, судя по всему, добились в 2016 году неплохого (1520%) роста рублевой выручки.

Несмотря на общую отрицательную динамику, отмечается рост продаж 4 и 5осевых, а также многозадачных станков по отношению к простым 2 и 3осевым станкам. Это положительный знак для разработчиков и поставщиков CAMсистем, так как основные деньги в нашей индустрии зарабатываются именно на решении технологически сложных задач и, очевидно, что данный тренд будет лишь укрепляться.

Программные продукты CAM

Приведенные в обзоре данные не включают статистику по классам смежного и сопутствующего ПО, к которым можно отнести продукты верификации (Verification) и симуляции (Simulation), постпроцессирования (Post Processing), измерения (CMM) и обратного инжиниринга (Reverse Engineering). Таким образом, наш анализ затрагивает исключительно рынок CAMсистем, разработчиков которых условно можно разделить на два типа: CAMориентированные компании, основным продуктом которых является именно CAM, и компании, использующие CAM в составе CAD/CAM и PLMкомплексов, причем функционал CAM в таких решениях не является доминантой. Всего в мире насчитывается порядка 60 программных продуктов, относящихся к интересующей нас категории, из них примерно половина имеет международное признание, а чуть более 20 продуктов представлены на отечественном рынке. Кроме того, все CAM подразделяются на те, что имеют собственные средства моделирования, и продукты, встраиваемые и работающие исключительно в интерфейсе популярных CADсистем. Последнее деление по CADпризнаку нисколько не мешает разработчикам получить существенную долю рынка, а нам включить оба типа продуктов в данный обзор.

За прошедшие два года с момента публикации первого обзора таблица с названием популярных CAMсистем и компанийразработчиков не претерпела существенных изменений — лишь бренд Delcam исчез из названия продуктов, отныне принадлежащих Autodesk. Кроме того, Autodesk теперь продает HSMWorks и Inventor HSM совместно под названием Autodesk HSM. В компании считают, что такое объединение продуктов более выгодно для покупателей.

США попрежнему являются безусловным лидером по количеству производимых продуктов CAM, на втором месте — Великобритания (если учитывать происхождение серии Delcam), Россия замыкает первую тройку.

Объем рынка

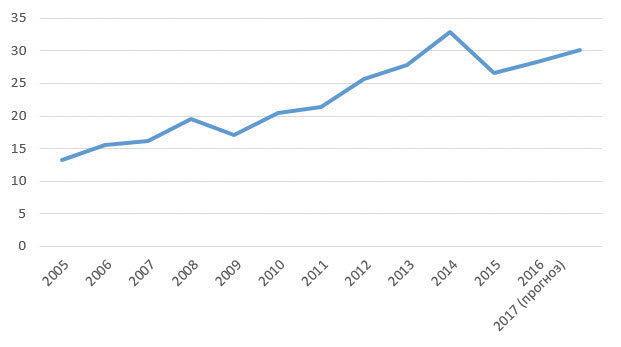

Отечественный рынок CAM пострадал от кризиса аналогично рынку станков с ЧПУ. В 2015 году падение составило около 22%, в 2016м ситуация начала выправляться — объем рынка достиг величины порядка 28 млн долл., что всего на 16% меньше рекордного показателя 2014 года. Если же оценивать объем рынка в рублевом выражении, то можно констатировать, что он вырос (рис. 1).

Популярные CAM-системы и их разработчики

Продукт |

Разработчик |

ADEM |

ADEM |

Alphacam |

Vero Software (HEXAGON) |

ArtCAM |

Autodesk |

BobCADCAM |

BobCADCAM |

CAMTOOL |

С&G Systems, Inc. |

CAMWorks |

Geometric Technologies |

CATIA |

Dassault Systèmes |

CimatronE |

Cimatron Group |

Creo |

PTC |

Edgecam |

Vero Software (HEXAGON) |

ESPRIT |

DP Technology |

FeatureCAM |

Autodesk |

Gemma 3D |

NTC Gemma |

GibbsCAM |

Cimatron Group |

GO2cam |

Go2cam International |

Autodesk HSM |

Autodesk |

hyperMILL |

OPEN MIND |

Mastercam |

CNC Software |

NCGCAM |

NCG CAM Solutions |

NX |

Siemens PLM Software |

PEPS |

Vero Software (HEXAGON) |

PowerMILL |

Autodesk |

SharpCam |

SharpCam Ltd |

SolidCAM/InventorCAM |

SolidCAM |

SpaceE |

NTT DATA ENGINEERING SYS. |

SprutCAM |

SPRUT Technologies |

SurfCAM |

Vero Software (HEXAGON) |

Tebis |

Tebis Technische Inf. AG |

Tehtran |

NIPInformatica |

TFLEX |

Top Systems |

TopSolid |

Missler Software |

VISI |

Vero Software (HEXAGON) |

VisualCAD/CAM |

MecSoft Corporation |

WorkNC |

Vero Software (HEXAGON) |

ZW3D |

ZWSOFT |

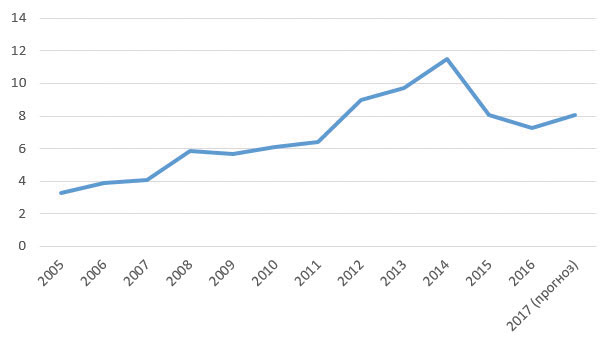

Сервис является весомой составляющей CAMбизнеса. Кроме приобретения лицензий ПО предприятия оплачивают консультационнометодические услуги (обучение пользователей), техническую поддержку, разработку постпроцессоров и виртуальных станочных моделей. В 2015 году рынок услуг обвалился на 30%, в следующем году падение продолжилось до цифр конца 2011го (рис. 2). Российские пользователи CAM, в отличие от западных, не горят желанием приобретать годовую поддержку (Software Maintenance Contract — SMC), обеспечивающую обновление продуктов и помощь в эксплуатации.

В среднем лишь 45% новых контрактов на поставку CAM включают SMC, и не более 60% отечественных предприятий приобретают поддержку после первого года использования.

Маркетинг

Наиболее продуктивными в сфере маркетинга и рекламы за прошедший год следует признать три иностранных продукта: ESPRIT, Mastercam и SolidCAM и два отечественных: SprutCAM и ADEM. SolidCAM делает ставку на развитие дилерской сети и пиар своего фирменного ВСОмодуля iMachining. ESPRIT и SprutCAM привычно активны в Интернете — новостной блог поставщика ESPRIT обновляется практически ежедневно, а программный продукт из Набережных Челнов блистает симпатичными посадочными страницами (landing page). ADEM и Mastercam могут похвастаться приличным количеством опубликованных рекламных статей.

Рис. 1. Объем российского рынка CAM (поставка лицензий) в ценах конечного пользователя, млн долл.

Рис. 2. Объем российского рынка CAM (услуги) в ценах конечного пользователя, млн долл.

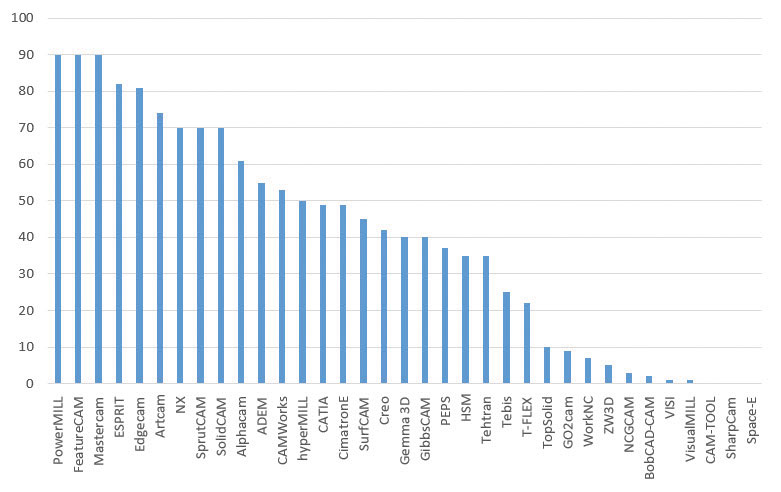

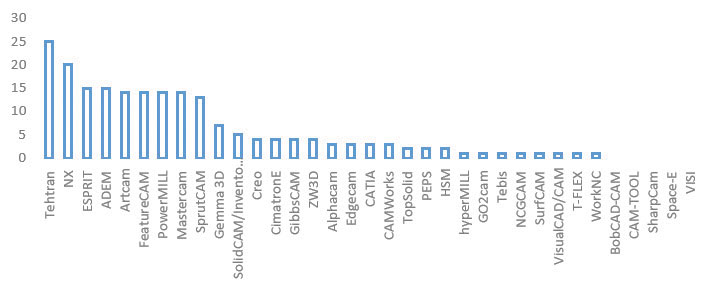

Рис. 3. Степень узнаваемости бренда CAM-систем в России

Delcam, который еще недавно был безоговорочным лидером в медийном пространстве, после поглощения Autodesk и реформирования бизнеса на российском направлении заметно потерял в публичности, при этом узнаваемость PowerMILL и FeatureCAM не пострадала.

Подавляющее большинство компаний понимает, что сегодня на рынке невозможно завоевать прочные конкурентные позиции, не добившись широкого признания своих брендов потребителями. Сила бренда повышается, когда потребители уверены, что соответствующей компании или продукту можно доверять. Прошедшие два года практически не изменили позиций сильных брендов, но, судя по проведенному опросу, позволили ряду отстающих набрать дополнительные очки популярности (рис. 3). Стоит подчеркнуть, что сама по себе известность CAMсистемы напрямую не влияет на уровень ее продаж. Однако и функциональные возможности продукта также не являются залогом коммерческого успеха. Здесь нужен баланс качеств.

Лицензионная чистота

«Уровень использования нелицензионного ПО в России в 2015 году составил 64%, что на два процентных пункта больше по сравнению с показателем 2013го», — говорится в исследовании международной ассоциации производителей программного обеспечения BSA. Для сравнения: в мире доля установок пиратского ПО в 2015 году составила 39%, в 2013м этот показатель был на уровне 43%.

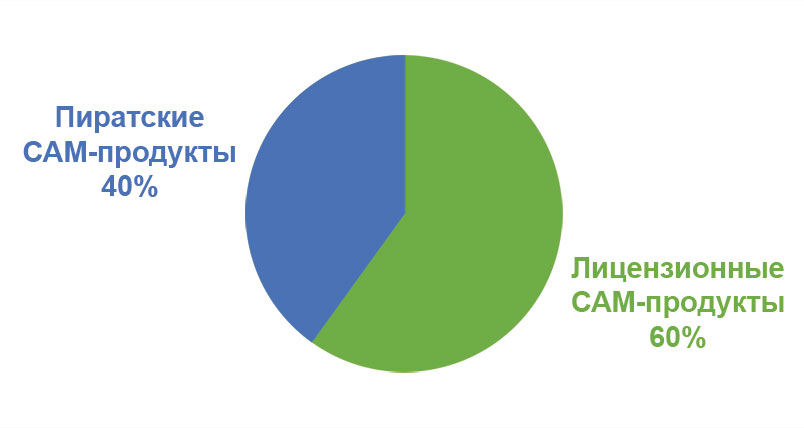

Что касается уровня пиратства в области CAM, то ситуацию на крупных и средних российских предприятиях можно охарактеризовать как относительно благополучную. Доля лицензионного CAM в 2016 году, по нашей оценке, достигла значения в 60%, а пиратского соответственно — 40% (рис. 4).

Рис. 4. Соотношение лицензионного и пиратского ПО CAM на отечественных предприятиях

Рабочие места CAM по видам обработки

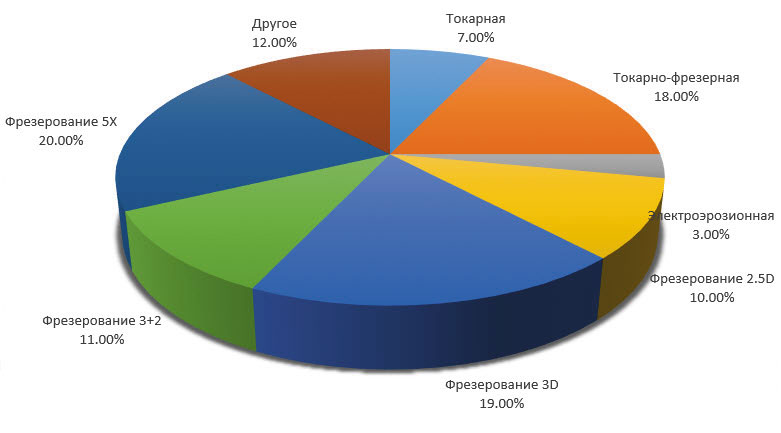

Около 60% от общего числа проданных в нашей стране рабочих мест CAMсистем приходится на фрезерование. При этом предприятия стали активнее приобретать лицензии для «3+2» и полноценной 5осевой обработки.

Доля рабочих мест для токарной и токарнофрезерной обработки выросла и достигла величины 25%. Рынок CAM для электроэрозионной обработки не развивается и попрежнему составляет всего 3%. Оставшиеся 12% — это CAM для работы с промышленными роботами, газоплазменным, дыропробивным, штамповочным, деревообрабатывающим и прочим специализированным оборудованием (рис. 5).

Рис. 5. Распределение CAM-систем по видам обработки

Способы создания УП

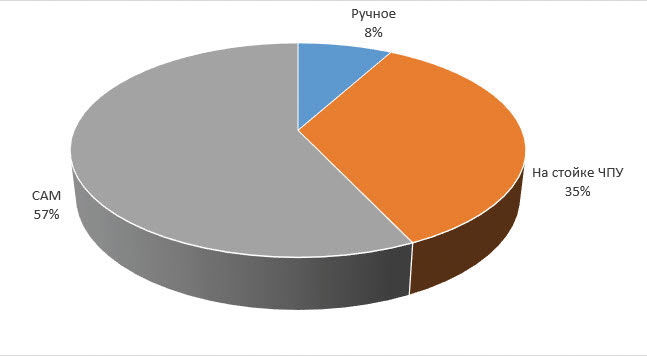

В России около 57% от общего объема всех УП создаются с использованием CAM. Данный способ отличается не только высокой степенью автоматизации работы технологапрограммиста, но и тем, что за счет разделения процессов подготовки и выполнения УП позволяет сократить время простоя оборудования.

Оставшиеся 43% приходятся на так называемое цеховое программирование, когда оператор станка использует специальные возможности УЧПУ для автоматизации процесса подготовки УП либо составляет их вручную. Действительно, написание УП для 2осевой токарной обработки в большинстве случаев не вызывает острой необходимости в CAM. Кроме того, вычислительные возможности и графический интерфейс современных стоек ЧПУ позволяют оператору вполне комфортно решать задачи «плоской» фрезерной обработки средней сложности (рис. 6).

Рис. 6. Способы создания управляющих программ

Каналы продаж

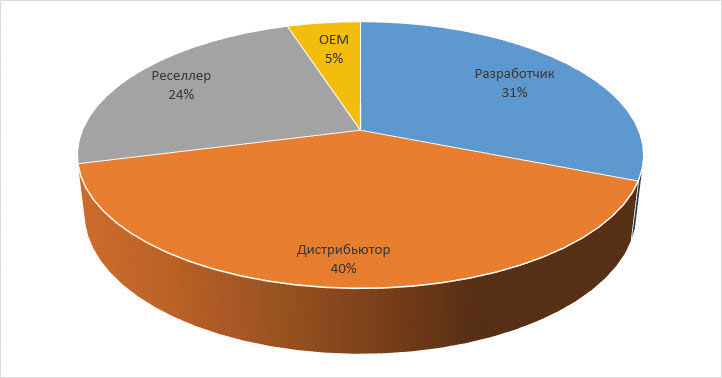

Около 40% выручки от продаж лицензий правообладатели получают от дистрибьюторов, имеющих эксклюзивные права на территории России. Прямые продажи компанийразработчиков составляют порядка 31%, еще 29% (с учетом OEM) остается за реселлерами из числа поставщиков станков с ЧПУ, САПР или инструмента (рис. 7). Самым большим количеством реселлеров в нашей стране могут похвастаться следующие продукты: «Техтран», NX, ESPRIT и ADEM (рис. 8).

Рис. 7. Распределение выручки от продаж CAM

Рис. 8. Оценка количества реселлеров CAM-систем в России, шт.

Доля рынка CAM по предприятиямпользователям

Общая доля рынка (рис. 9) наряду с величиной годового прироста новых предприятийпользователей в конкретной стране служат важнейшими показателями успешности как вендора, так и его продукта. Самой распространенной CAMсистемой в России следует признать «Техтран». Этот относительно недорогой программный продукт «отгружается» заказчикам практически каждый день. Сделаем оговорку, что речь идет о модуле для раскроя. Лицензии для фрезерной, токарной и электроэрозионной обработки составляют не более 15% от общего числа поставленных компанией «НИПИнформатика» продуктов «Техтран». В 2016 году разработчик из СанктПетербурга имплементировал геометрическое ядро C3D компании АСКОН, что, по идее, должно как усилить технические возможности системы, так и увеличить продажи ее версий для механообработки.

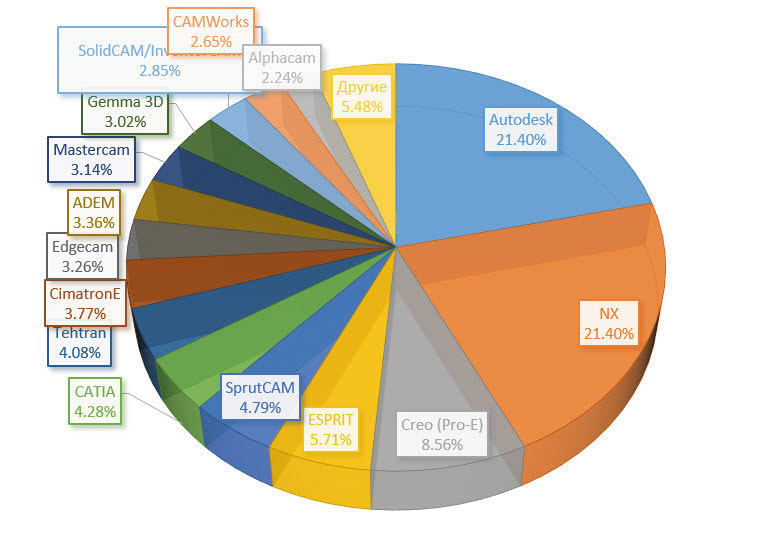

Рис. 9. CAM-системы на предприятиях

Если же оценивать рынок более традиционно, не учитывая CAM для обработки листа, то картина выглядит следующий образом: Autodesk и Siemens PLM имеют равные доли в 21%. При этом в зачет Autodesk включена вся продуктовая CAMлинейка поглощенной британской компании Delcam: PowerMILL, FeatureCAM, ArtCAM, PartMaker плюс Autodesk HSM.

За лидерами следуют Creo с предшественником ProE и CAMсистема ESPRIT от DP Technology. Замыкает первую пятерку российский SprutCAM. Примечательно, что самая инсталлируемая в промышленности CAMсистема в мире не слишком популярна в России — доля американского Mastercam за почти 20 лет присутствия на отечественном рынке не достигает даже скромных 4%.

Шумная конкурентная борьба между ESPRIT и Mastercam, которую мы все могли наблюдать еще пару лет назад, практически сошла на нет. Каждый из заокеанских продуктов нашел «своего» пользователя и занял определенную нишу.

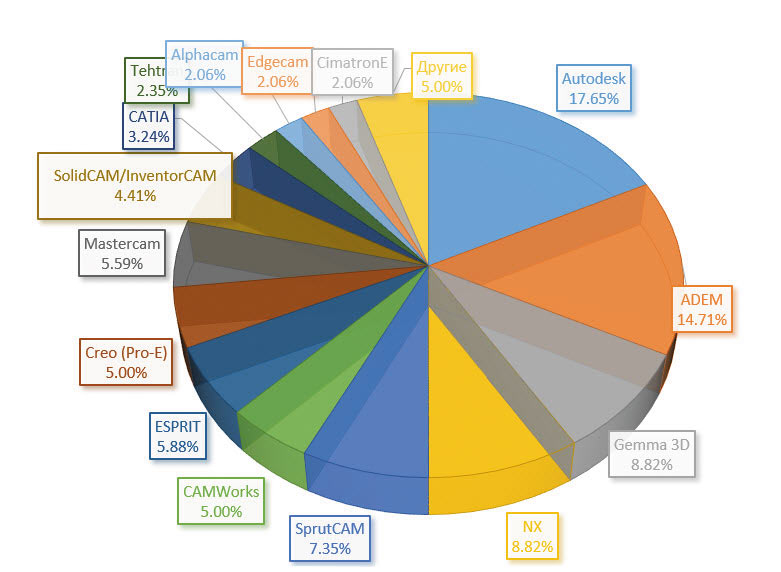

Доля рынка CAM по учебным заведениям

Лидером по количеству вузов, использующих CAM в образовательном процессе, теперь является Autodesk. Внушительную долю в этом сегменте имеет ADEM, бизнес которого в значительной мере сфокусирован на поставке учебных лицензий и активной работе с колледжами и школами. Конъюнктура способствовала росту числа учебных заведений, использующих Mastercam, — известно, что CNC Software является ведущим участником движения WorldSkills, стремительно набирающего популярность и в нашей стране. Доля NX составляет чуть более 8%, российские ГеММа 3D и SprutCAM вошли в первую пятерку с показателями почти в 9 и 7% соответственно (рис. 10).

Рис. 10. CAM-системы в учебных заведениях

Лидеры продаж

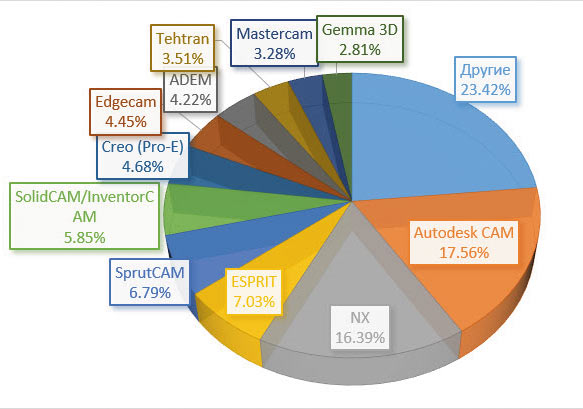

Показатель количества новых предприятийпользователей крайне важен для понимания, насколько программный продукт востребован в той или иной стране. Для потенциального покупателя системы важно видеть не доходы разработчика или реселлера, не количество лицензий, проданных за всё время существования во всем в мире, а число предприятий, решившихся инвестировать в покупку той или иной системы за последний год. Если продукт числился в лидерах на протяжении десятка лет, а статистика за последний год демонстрирует близкие к нулевым продажи или значительное их падение, то, очевидно, что он утратил востребованность в силу ряда причин.

Лидером по количеству инсталляций CAM у новых пользователей в 2016 году становится Autodesk, совсем немного опередивший Siemens PLM. Однако в зачет Autodesk включена вся линейка поглощенной британской компании Delcam, плюс системы HSMWorks и Inventor HSM, объединенные под новым брендом Autodesk HSM, тогда как для Siemens PLM учитывается всего один продукт — NX. На пьедестале почета также разместился ESPRIT от DP Technology, буквально на доли процента опередивший SprutCAM (рис. 11).

Рис. 11. Доля новых предприятий-пользователей (проектов) для CAM-систем в 2016 году

Политика импортозамещения вместе с ростом курса валют способствовала удержанию позиций российских разработчиков и объема их продаж на докризисном уровне. Однако, как видно из диаграммы, это не помогло им возглавить рейтинги — отечественные предприятия продолжают более охотно приобретать иностранные CAMсистемы. SprutCAM и «Техтран» в 2016 году продемонстрировали очень хороший рост выручки, которая у обоих продуктов достигла 36% в рублевом выражении. Успехи ADEM, TFLEX и ГеММа 3D скромнее — по нашей оценке, они составили порядка 510%. Дилеры американских и европейских CAMсистем хоть и стали продавать меньшее количество лицензий, но сохранили и даже увеличили рублевую выручку.

Часть 2. Потребительская

Сравнение стоимости

Даже при наличии прайслистов по всем CAMсистемам не так просто провести сравнение их стоимости. Трудность заключается в том, что продукты различаются, вопервых, технически — от мелких деталей, нюансов (вроде количества опций в параметрах стратегии) до принципиальных вещей и даже специализации, а вовторых — политикой лицензирования. Кроме того, в нашем обзоре есть отечественные продукты, продающиеся за рубли, и иностранные, цена которых зависит от постоянно изменяющихся курсов валют.

Для обеспечения максимальной объективности приняты следующие условия:

- стоимость указана в рублях, а курс валют зафиксирован на дату завершения подготовки обзора: 1 USD = 64 руб., 1 EUR = 72 руб.;

- не учитываются маркетинговые и рекламные акции поставщиков — в некоторых случаях стоимость продуктов может быть уменьшена на величину от 10 до 50%.

Для каждой из категорий сравнения подобран, насколько это возможно, состав лицензий, обеспечивающий равный технологический функционал. Допустим, предприятию требуется CAMсистема для полноценной 3осевой фрезерной обработки с симуляцией, возможностью генерации карт наладки и импорта файлов в формате STEP, поддержкой ВСО, но без функционала автоматической обработки. Рассматриваются следующие продукты, условно относящиеся к одному классу: ESPRIT, FeatureCAM и Mastercam.

Для решения поставленной задачи в ESPRIT вам потребуются следующие опции: Commercial License; SolidMill Traditional; FreeForm 3axis; Report Generator; STEP/STL Package — общей стоимостью чуть более 700 тыс. руб. Прайслист ESPRIT содержит множество позиций и позволяет собрать требуемую конфигурацию очень точно, без переплаты за лишний функционал. Стоимость может быть снижена за счет отказа от опций вроде карты наладки Report Generator и чтения файлов в форматах STEP и STL. Однако сделать мы этого не можем, так как указанный функционал присутствует в требованиях заказчика. Обратите внимание, что в предложении ESPRIT объединены в одну позицию поддержка STEP и STLфайлов, то есть предложенный функционал немного избыточен.

Прайслист Autodesk FeatureCAM предлагает выбор всего из трех фиксированных комплектаций: Standard, Premium и Ultimate. Первый вариант предназначен для программирования 2,5осевой фрезерной, 2осевой токарной и 4осевой электроэрозионной обработки. Вариант Ultimate поддерживает полноценную 5осевую фрезерную обработку, токарнофрезерные станки и автоматы продольного точения. Таким образом, нашим выбором будет Premium за 800 тыс. руб., обеспечивающий 3осевое фрезерование, обработку «3+2», токарнофрезерные операции и симуляцию.

Для Mastercam выбор ограничен двумя вариантами: Mill, который имеет в своем активе скромное количество стратегий для 3осевого фрезерования, и Mill 3D — за почти 900 тыс. руб., полностью удовлетворяющий поставленной задаче. Кроме того, система в выбранной конфигурации поддерживает обработку «3+2» и оснащена функционалом FBM для автоматического расчета траекторий.

С большой долей вероятности, предприятие выберет ESPRIT, так как продукт обеспечивает решение поставленной задачи за минимальную цену. Однако если у заказчика появится токарный станок, то более выгодным станет приобретение Autodesk FeatureCAM Premium, в комплектацию которого входит фрезерная и токарная обработка. Для добавления функционала автоматической обработки в ESPRIT придется докупить модули KnowledgeBase и Cutdata — в этом случае стоимость продукта вырастет на 150 тыс. руб. и вплотную приблизится к цене Mastercam.

При выборе CAMсистемы необходимо принимать во внимание не только ее стоимость, но и затраты на обучение сотрудников предприятия, разработку постпроцессоров и последующее обслуживание. Не претендуя на 100процентную объективность и учитывая известную погрешность, представленный материал может стать своеобразным гидом покупателя.

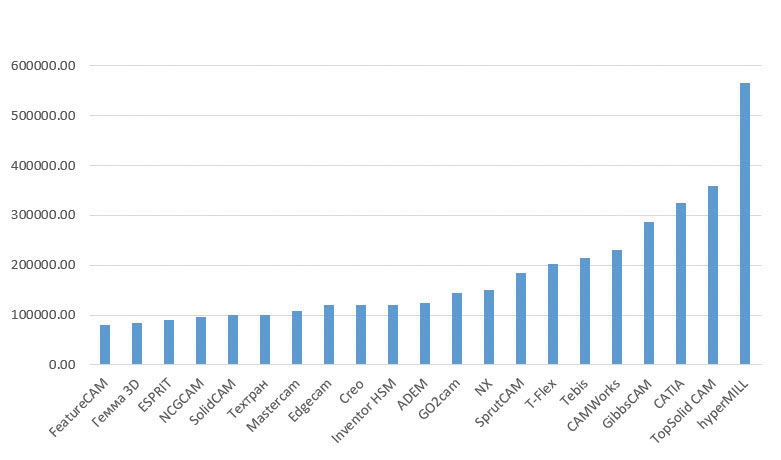

3осевая фрезерная обработка

В данной категории оценивается стоимость продуктов для полноценной 3осевой фрезерной обработки, включающей (там, где это применимо) стратегии ВСО.

Единственным продуктом, не удовлетворяющим требованиям этой категории, оказался отечественный «Техтран», который, благодаря имплементации геометрического ядра C3D компании АСКОН, хоть и научился импортировать трехмерные модели различных форматов, все еще ведет обработку исключительно в 2,5Dрежиме.

Самым недорогим продуктом оказался Inventor HSM (название на момент написания статьи), который доступен в виде подписки за 2470 долл. в год, что в рублях составляет менее 160 тыс. Аналогичный вид лицензирования предполагается и для продуктов, входивших ранее в серию Delcam: PowerMILL, FeatureCAM и ArtCAM.

Если рассматривать так называемые постоянные лицензии, то отечественные CAMсистемы остаются вне конкуренции. Разброс цен на ГеММа 3D, TFLEX, SprutCAM и ADEM лежит в пределах от 195 тыс. до 445 тыс. руб.

Начиная с Creo и вплоть до TopSolid CAM, стоимость продуктов увеличивается плавно, доходя до отметки в 1 млн руб.

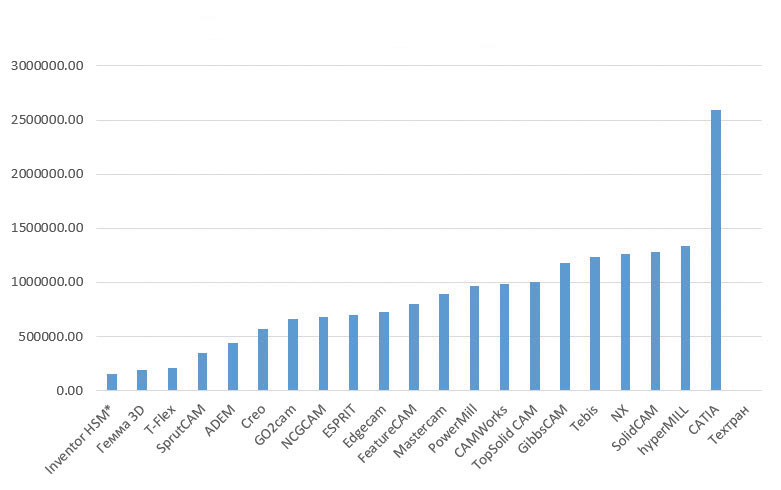

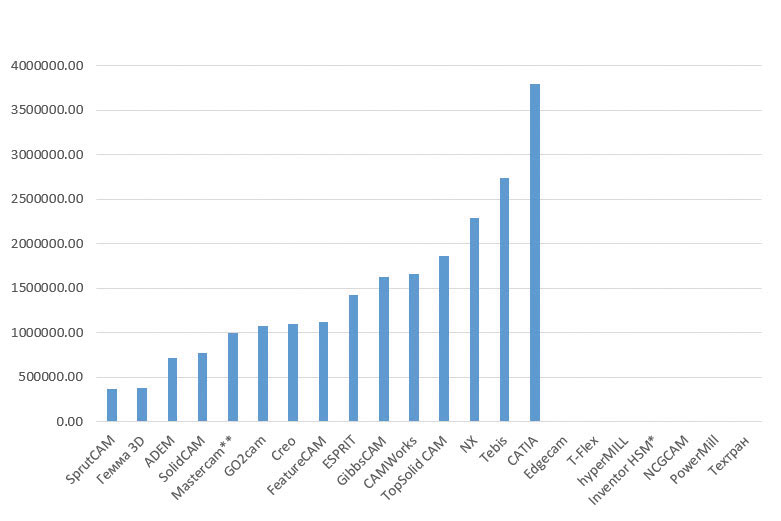

Самой дорогой системой признаем CATIA, цена которой на момент запроса предложений превышала 2,5 млн руб. (рис. 12).

Рис. 12. 3-осевая фрезерная обработка

5осевая фрезерная обработка

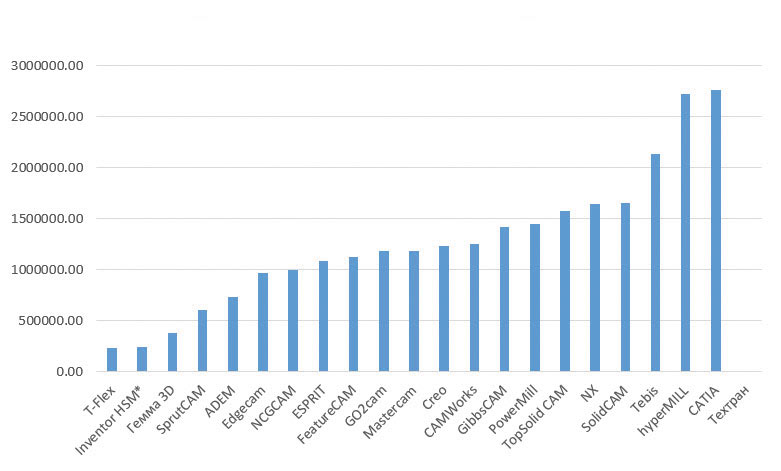

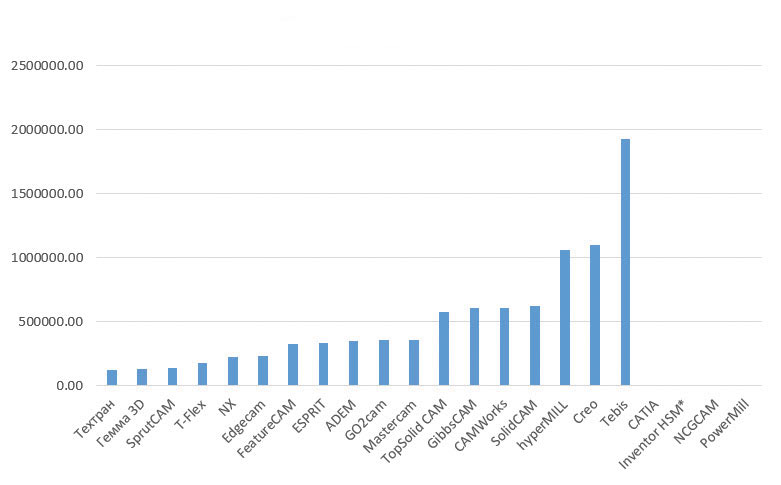

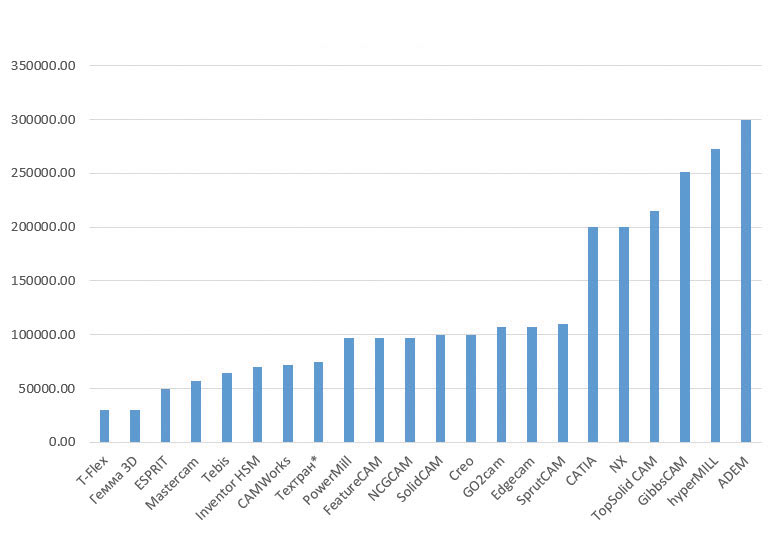

В данной категории сравнивается стоимость продуктов для одновременного 5осевого фрезерования, без наличия специализированных многоосевых стратегий.

Подписка на Autodesk Inventor HSM, приобретение лицензий ГеММа 3D или TFLEX ЧПУ 3D — вот самые доступные варианты для начала работы с 5осевым станком. Программный продукт компании «Топ Системы» можно приобрести всего за 230 тыс. руб. К сожалению, перечисленные системы предоставляют довольно ограниченный функционал многоосевой обработки и не способны на равных конкурировать даже с продуктами средней стоимости.

Лучше в техническом смысле обстоят дела у SprutCAM, ADEM, NCGCAM и Edgecam, цена которых не превышает психологическую отметку в миллион рублей.

Средний ценовой диапазон начинается с ESPRIT, который за сумму, немного превысившую 1 млн руб., предоставляет еще и специализированные траектории для обработки лопаток, импеллеров и каналов двигателя.

Выше 1,5 млн руб. расположились популярные NX и SolidCAM, и пока еще экзотический для нас французский TopSolid CAM.

Tebis, hyperMILL и CATIA возглавили список самых дорогих CAMсистем для 5осевого фрезерования (рис. 13).

Рис. 13. 5-осевая фрезерная обработка

Токарная обработка

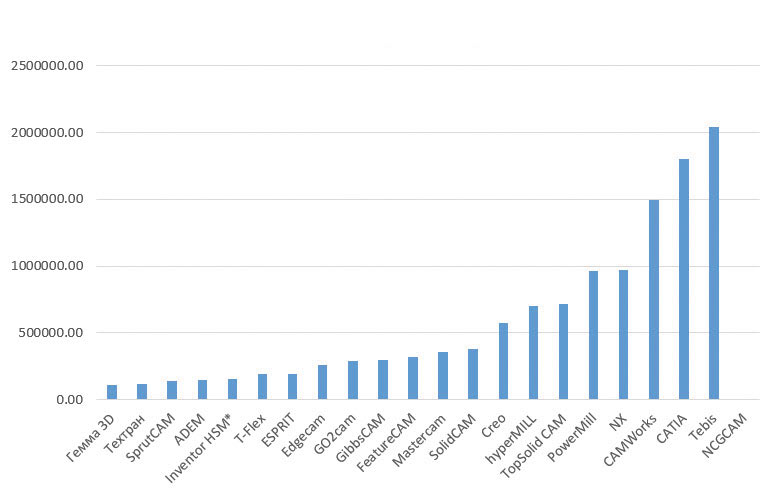

В данной категории сравнивается стоимость продуктов для 2осевой токарной обработки.

Исключение составляет NCGCAM — специализированный продукт для фрезерования сложных поверхностей прессформ и штампов, который не обладает возможностями программирования даже самой простой токарной обработки.

Несмотря на то что диапазон цен на токарный CAM довольно широк — от 107 тыс. за ГеММа 3D до 2 млн руб. за Tebis, большинство продуктов отличается умеренной стоимостью. И в этом случае вы справедливо можете не переплачивать, выбирая отечественные продукты. Например, тот же «Техтран» или SprutCAM по технологическим возможностям вполне сопоставимы с более дорогими иностранными системами, например Mastercam (рис. 14).

Рис. 14. 2-осевая токарная обработка

Обратите внимание, что на гистограмме присутствует PowerMILL — новая версия этой системы к традиционно сильной стороне продукта, связанной с фрезерованием, добавила небольшой набор токарнофрезерных операций.

Самая высокая стоимость оказалось у CAMWorks, CATIA и Tebis, в которых токарная обработка неотделима от прочего богатого функционала.

Токарнофрезерная обработка

В данной категории сравнивается стоимость продуктов для токарнофрезерной обработки с поддержкой осей C, Y, B. Необходимо отметить, что только часть продуктов обладает возможностью динамического управления осью B.

В самую доступную по цене пятерку входят российские «Техтран», TFLEX, SprutCAM и ГеММа 3D, а также годовая подписка на Inventor HSM от Autodesk. Традиционно самыми дорогими мы признаем NX, Tebis и CATIA (рис. 15).

Рис. 15. Токарно-фрезерная обработка, XZCYB

Автоматы продольного точения

В данной категории оценивается стоимость продуктов для программирования обработки на автоматах продольного точения. Возможно, вы удивитесь, но работать с автоматами продольного точения полноценно способны далеко не все системы — даже те, что обладают широкой известностью и считаются технологически продвинутыми. К подобным можно отнести Edgecam, hyperMILL и Mastercam — последний для этих целей предлагает отдельный Swiss Expert. Ценовой диапазон варьируется от 369 тыс. руб. за SprutCAM «Мастер» до рекордных 3 млн 800 тыс. руб. за CATIA (рис. 16).

Рис. 16. Автоматы продольного сечения

Электроэрозионная обработка

В данной категории оценивается стоимость продуктов для программирования 4хобработки на электроэрозионных станках с ЧПУ.

Большинство CAMсистем для электроэрозионной обработки предлагаются в узком диапазоне цен: от 120 тыс. за «Техтран» до 350 тыс. руб. за Mastercam Wire (рис. 17).

Рис. 17. Электроэрозионная обработка, 4х

Как и в случае с токарной обработкой, самые дорогие продукты оказались таковыми не по причине использования какихто высоких технологий, а потому, что цена электроэрозионного модуля растворяется в стоимости основы продукта. hyperMILL рекомендует к приобретению интегрированную систему DCAMCUT PRO.

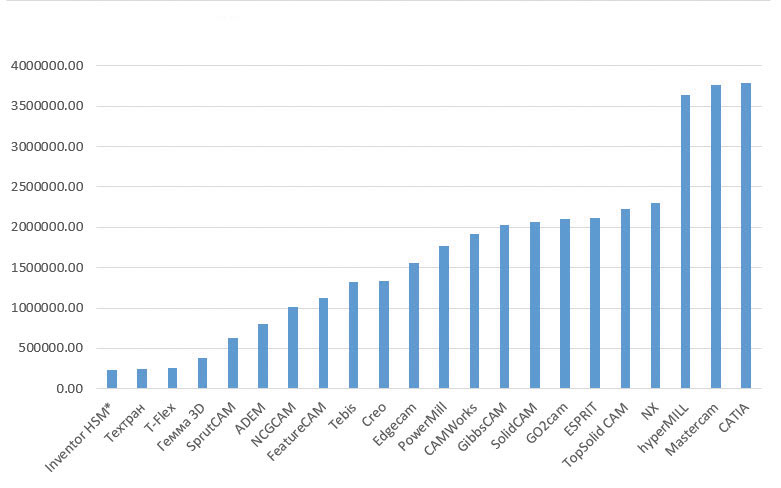

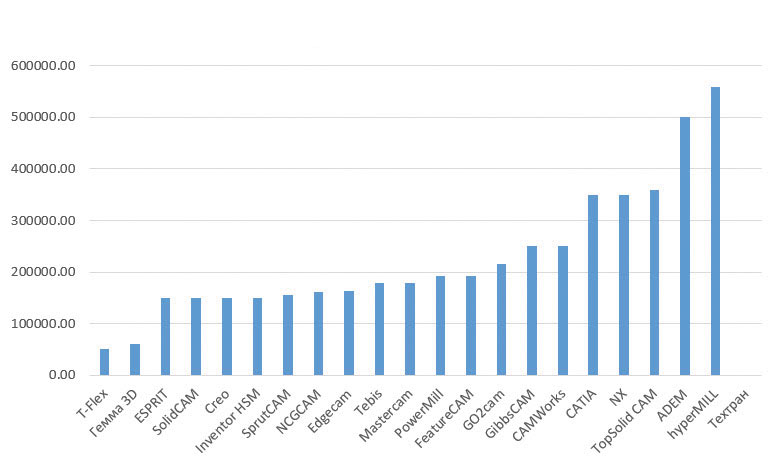

Комплексная обработка

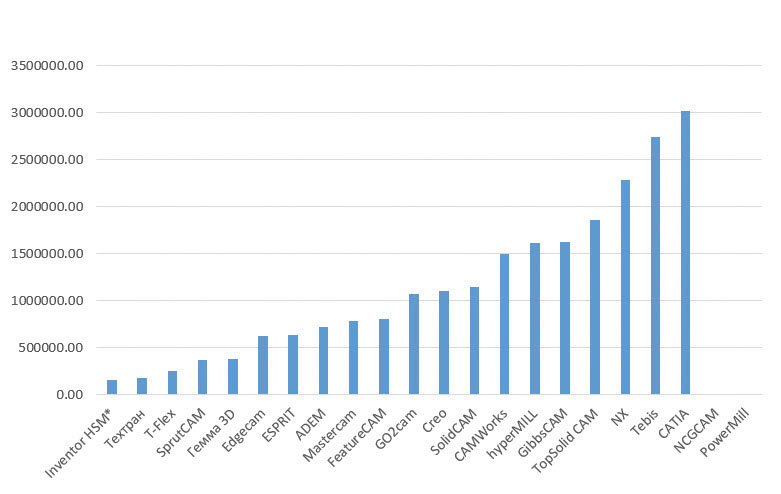

В данном случае сравнивается стоимость конфигураций CAMсистем для выполнения комплексной задачи — программирования обработки на станках различных типов. Фактически, мы рассматриваем цену конфигурации продукта, близкой к максимальной, содержащей различные опции и все необходимые модули для выполнения следующих видов обработки:

- 3осевая фрезерная;

- 5осевая фрезерная;

- 2осевая токарная;

- токарнофрезерная, XZCYB;

- автоматы продольного точения;

- электроэрозионная, 4х.

Анализ предложений (рис. 18) показывает, что стоимость решения зависит от политики лицензирования и степени детализированности прайслиста. Продукты, состоящие из большого количества модулей, а следовательно, предлагающие обширный и гибкий список позиций, позволяют сделать итоговую стоимость на конкретные виды обработки более низкой. Продукты, предлагающие набор фиксированных комплектаций, наоборот, оказываются более дорогими для какогото определенного вида обработки, но оправдывают ожидания по цене в случае необходимости получения максимально широких технологических возможностей. Например, Tebis, который был чрезвычайно дорог для решения узких задач, оказался вполне конкурентоспособным в вопросе комплексной обработки.

Рис. 18. Максимальные возможности

В итоге, самыми доступными признаем все отечественные CAMсистемы, а самыми дорогостоящими — hyperMILL, Mastercam и CATIA. Mastercam в этой тройке оказался по той причине, что для работы с автоматами продольного точения требуется фактически дополнительный продукт — Swiss Expert, без которого штатных возможностей системы от CNC Software может не хватить. Кроме того, для доступа к специализированным многоосевым траекториям Mastercam нужно приобретать опциональные модули Blade Expert и Port Expert.

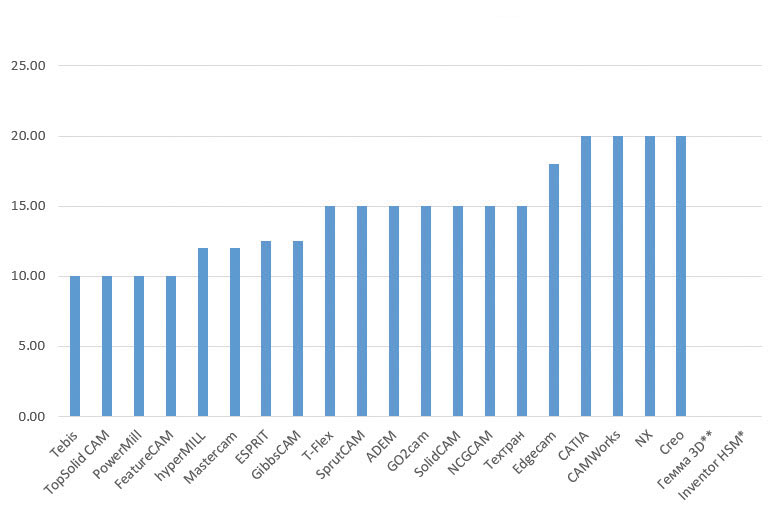

Поддержка

Контракт на поддержку (Software Maintenance Contract — SMC, или просто Maintenance) в большинстве случаев обеспечивает пользователю возможность установки обновлений программного продукта и обращения за помощью к реселлеру CAMсистемы. Цена SMC обычно рассчитывается в процентах от общей стоимости лицензии и варьируется в пределах от 10 до 20% за год использования.

Учтите, что приобретение поддержки для ряда продуктов является обязательным. Кроме того, в некоторых случаях предусмотрен штраф, если SMC не была продлена вовремя.

Самая низкая стоимость поддержки оказалась у таких дорогостоящих программных продуктов, как Tebis и TopSolid. Mastercam и hyperMILL оценивают Maintenance в 12%, что на полпроцента меньше, чем у ESPRIT и GibbsCAM. Самые дорогие в обслуживании — NX, CATIA, CAMWorks и Creo (рис. 19).

Рис. 19. Годовая поддержка, %

Обучение

Немаловажный вопрос — во сколько вам обойдется обучение работе с программным продуктом? Сравнить стоимость данной услуги непросто, так как поставщики CAMсистем крайне редко придерживаются четких правил в этом вопросе. Одни рассчитывают стоимость исходя из количества учеников, другие предлагают курсы для группы слушателей по фиксированной цене.

Хорошо, если ваше предприятие и офис реселлера расположены недалеко друг от друга — в противном случае придется раскошелиться на проезд и проживание специалиста. Например, обучение hyperMILL может вам обойтись дороже, чем лицензия на иную CAMсистему, так как, скорее всего, инженер будет командирован из Германии.

По нашей оценке, средняя стоимость недельного обучения, без учета командировочных расходов специалиста поставщика, составляет 170 тыс. руб., а самые привлекательные условия предлагаются поставщиками Autodesk, ГеММа 3D, ESPRIT, NCGCAM, SolidCAM и «Техтран» (рис. 20).

Рис. 20. Недельное обучение

Постпроцессоры

Четкого ответа на вопрос о стоимости постпроцессора не существует — простой, стандартный или созданный ранее «пост», скорее всего, достанется вам даром. Часто поставщик предлагает разработку постпроцессоров на коммерческой основе. Во втором случае условная стоимость определяется по количеству рабочих осей (3, 4, 5 и т.д.) и опций станка (барфидер, противошпиндель и пр.). В конечном счете, когда станков много и они сложные, инвойс за подобные услуги будет сопоставим или даже превысит размер инвестиций в приобретение самого программного продукта.

Рис. 21. Постпроцессор на 3 оси

На сегодняшний день средняя стоимость разработки постпроцессора для 3осевого фрезерного станка с ЧПУ (рис. 21) окажется в районе 165 тыс. руб., для 5осевого (рис. 22) — 305 тыс. руб., то есть выходит примерно 60 тыс. руб. за рабочую ось. В ряде случаев в стоимость постпроцессора входит разработка кинематической схемы (SprutCAM) или виртуальной модели станка.

Рис. 22. Постпроцессор на 5 осей

Наиболее внушительной библиотекой постпроцессоров и 3Dмоделей станков из иностранных CAMсистем отличается ESPRIT. Кроме того, значительная часть из них, в том числе на 5осевое и токарнофрезерное оборудование известных производителей, предоставляется российским пользователям бесплатно или по самой низкой цене.

Отечественный ADEM отличился высокой стоимостью разработки постпроцессора как для 3, так и для 5осевого станка. По словам представителя компании, такая цена вызвана тем, что постпроцессор сдается заказчику на примере «живой» обработки детали, что, гарантирует высокое качество и меньшее количество возможных проблем при его дальнейшей эксплуатации. Подобная комплексная услуга у конкурентов ADEM может стоить в несколько раз дороже.

В категорию дорогих также попали CATIA, NX, TopSolid, GibbsCAM и hyperMILL.

Заключение

Целью настоящего обзора является необходимость зафиксировать актуальные позиции ведущих разработчиков САМ и соответствующих программных продуктов в основных рейтингах применительно к российскому рынку САПР. Надеемся, что он послужит хорошей основой для дальнейших наблюдений и выводов, составления более точных и детализированных документов, а также поможет нашим читателям в выборе оптимальной для решения их задач CAMсистемы.

С пониманием относимся к тем вендорам, которые, возможно, считают упоминания об их показателях в России недостаточно точными — будем чрезвычайно благодарны им за предоставление корректирующих и более полных данных.

Представленная информация имеет оценочный характер и не является офертой.

Вы можете направлять комментарии, замечания и предложения на адрес электронной почты: mail@planetacam.ru.