Обзор состояния рынка систем PLM/TDM/PDM/Workflow

Причины развития рынка систем PLM/TDM/PDM/Workflow

Основные игроки на отечественном рынке

Рыночная доля компаний и общая емкость рынка

Маркетинг и продвижение продукции

Сильные и слабые стороны отечественных и зарубежных систем

Чего ждут от программ пользователи

Перспективы развития рынка в 2005 году

В данной статье представлена попытка анализа текущего состояния рынка систем PLM/TDM/PDM/Workflow в России и странах СНГ и перспектив его развития. Мы рассмотрим системы в первую очередь, с нашей точки зрения, заслуживающие внимания потенциальных пользователей, и кратко опишем их отличительные особенности. Этот обзор не является «руководством к действию» (хотя мы и старались быть максимально объективными) и не является всеобъемлющим.

Чего не будет в этой статье

Мы не будем рассматривать сравнительные таблицы и выискивать преимущества одних систем перед другими — практически все ведущие системы предлагают сходный набор возможностей, пусть и реализованных по-разному. Более того, мы считаем, что сравнение характеристик ПО зачастую приводит к неверным выводам, поскольку декларированные возможности нередко не соответствуют реальным. К тому же возможности системы, необходимые одним предприятиям, для других могут оказаться несущественными.

Кроме того, в этой статье вы не найдете сравнения финансовых показателей компаний. Во-первых, информация о зарубежных фирмах доступна в сети Интернет, а сведения о положении дел в отечественных компаниях зачастую не вызывают доверия в силу специфики российского бизнеса, ибо финансовые показатели для фискальных органов в ряде случаев занижаются, а в маркетинговых материалах, напротив, завышаются. Во-вторых, практически все ведущие поставщики систем PLM/TDM/PDM/Workflow уже много лет устойчиво присутствуют на рынке, и, по нашему мнению, краткосрочные колебания котировок оказывают незначительное влияние на долгосрочные проекты, к которым и относится внедрение подобных систем.

Терминология

К сожалению, один и те же термины могут трактоваться по-разному. Ярким примером этого является интерпретация различными фирмами-производителями термина Product Lifecycle Management (PLM). Особенно это заметно на примере программного обеспечения отечественных разработчиков.

В результате этого терминологическая путаница и желание сэкономить деньги в ряде случаев приводят к довольно странным решениям, таким как попытка использовать в качестве PDM-решения систему Documentum или даже «1С:Предприятие».

Поэтому во избежание путаницы в дальнейшем мы будем трактовать термин PLM так, как он определен ведущей международной консалтинговой организацией CIMdata: «A strategic business approach that applies a consistent set of business solutions that support the collaborative creation, management, dissemination, and use of product definition information» (http://www.cimdata.com/PLM/plm.html).

Здесь речь идет о стратегии, для реализации которой требуется использовать не одну, а несколько систем в рамках единого интегрированного решения. Поэтому аббревиатуру PLM в названиях систем следует рассматривать именно как признак ориентации на комплексный подход к решению задач управления данными, а также, в некоторой степени, как рекламный ход.

Ниже будут рассмотрены системы, предоставляющие возможности управления данными о продукции (PDM), бизнес-процессами и документооборотом (Workflow), организации электронного хранилища документов (Vault).

Причины развития рынка систем PLM/TDM/PDM/Workflow

Необходимость интеграции и управления процессами разработки, производства и сопровождения сложной технической продукции требует средств, которые реально позволяют управлять данными на всем протяжении жизненного цикла продукции.

Помимо этого данный сегмент рынка является привлекательным для поставщиков программного обеспечения по следующим причинам:

• внедрение систем класса PLM/TDM/PDM/Workflow обычно проходит при непосредственном контакте поставщика и конечного пользователя, что позволяет построить более тесные долгосрочные отношения с заказчиком (в отличие, например, от рынка продаж коробочного программного обеспечения или копировально-множительной техники);

• поставщик получает дополнительную прибыль за счет оказания консалтинговых услуг при внедрении системы, при обучении пользователей и сопровождении системы (эта прибыль в большинстве случаев превышает прибыль от собственно продажи ПО и, что немаловажно, является постоянным источником доходов);

• для ряда компаний (поставщиков САПР и др.) это является вхождением в новый для них сегмент рынка — в сегмент корпоративных систем;

• на рынке систем PLM/TDM/PDM/Workflow пиратство минимально, так как ни один здравомыслящий руководитель предприятия не будет доверять жизненно важную информацию своей организации той системе, которая не обеспечивается технической поддержкой официального поставщика, и это также способствует получению более высокой прибыли.

Основные игроки на отечественном рынке

Борьба за отечественный рынок систем PLM/TDM/PDM/Workflow пока разворачивается главным образом только между американскими и отечественными компаниями.

Зарубежные компании

Из зарубежных компаний, активно работающих на отечественном рынке, можно выделить следующих игроков (здесь и далее компании, а также системы перечисляются в алфавитном порядке):

• IBM/Dassault Systemes;

• PTC;

• UGS PLM Solutions.

IBM/Dassault Systems , несмотря на наличие в ее портфеле двух решений — ENOVIA и SmarTeam , предлагает на нашем рынке в основном программное обеспечение SmarTeam. При этом SmarTeam позиционируется как универсальная PDM-система для небольших и средних предприятий, в то время как ENOVIA — это в первую очередь решение для крупного авиационного и автомобильного производства.

Система SmarTeam получила широкое распространение в нашей стране не в последнюю очередь благодаря наличию интерфейсов к широкому спектру САПР, большому набору функциональных возможностей в базовой поставке и более простому (по сравнению с другими зарубежными системами) внедрению. К тому же это решение обеспечивает интеграцию с САПР CATIA.

Внедрением SmarTeam в России и СНГ занимается ряд компаний, среди которых можно выделить компании «Би-Питрон», «ГетНет» и Rand Worldwide.

Компания PTC тоже представлена двумя линейками программного обеспечения — Pro/Intralink, позиционирующегося как расширение по управлению данными для САПР Pro/ Engineer в масштабе рабочих групп, и Windchill (семейство программного обеспечения Windchill включает следующие компоненты: Windchill ProjectLink, Windchill PartsLink, Windchill DynamicDesignLink, Windchill PDMLink,Windchill Supplier Collaboration), представляющего собой универсальное решение корпоративного уровня.

Наибольший интерес в решении на базе Windchill представляют его Web-ориентированная идеология, гибкость и возможность строить на одном ядре различные прикладные системы. К сожалению, настройка системы под конкретного пользователя сопряжена с большим объемом программирования. Но для предприятий, использующих в качестве базовой САПР программы PTC, ПО Pro/Intralink или Windchill будет хорошим выбором.

Внедрение Windchill в нашей стране осуществляется целым рядом компаний, в том числе PTS-Russia (г.Москва), воронежской фирмой Solver и московской компанией «Инженерный консалтинг».

UGS PLM Solutions после приобретения компании SDRC также расширила спектр предлагаемых решений — теперь это TeamCenter Engineering (PDM-решение для управления инженерными данными, ранее известное как iMAN) и TeamCenter Enterprise (решение корпоративного уровня, в прошлом известное как SDRC Metaphase).

TeamCenter Engineering можно порекомендовать предприятиям, использующим в качестве базовой САПР Unigraphics.

Внедрением решений UGS PLM Solutions занимается как российский офис компании, так и его авторизованные партнеры («Ланит» и др.). Адаптация TeamCenter Engineering под задачи конкретного предприятия тоже требует большого объема программирования.

Довольно странно, что на отечественном рынке практически не представлены такие входящие в группу лидеров на мировом рынке компании, как Agile Software, MatrixOne и др.

Кроме того, на российском рынке PLM/TDM/PDM/Workflow крайне мала доля ведущих зарубежных фирм-разработчиков, предлагающих интегрированные системы по управлению предприятием, — SAP AG, BAAN. Это можно объяснить отсутствием у указанных компаний интереса к российскому рынку, как недостаточно платежеспособному, а также отсутствием технических кадров для продвижения и поддержки систем и ликвидации проблем с локализацией.

Отечественные компании

Отечественные компании представлены на рынке систем PLM/TDM/PDM/Workflow гораздо шире:

• CSoft;

• SolidWorks-Russia (SWR);

• АСКОН;

• Интермех ;

• «Лоция Софт»;

• НИЦ CALS-технологий «Прикладная логистика»;

• «Топ Системы».

Компания CSoft (одна из компаний группы Consistent Software, известной своими разработками в области векторизации и гибридного редактирования растровых документов) представляет сразу два продукта: TechnologiCS, в первую очередь ориентированный на решение задач технологической подготовки производства и управления производством, и TDMS — универсальную систему, предназначенную для управления технической документацией.

Интересным расширением TDMS является модуль для извлечения текстовых полей из отсканированных документов, который может быть полезен при массовом сканировании архивной документации. Для TDMS пока имеется только интерфейс к AutoCAD, но разработчики предлагают создать модули интеграции и для других систем (впрочем, такую же готовность к разработке заказных модулей интеграции с различными САПР для своих систем выказывают и практически все остальные отечественные компании).

TDMS — довольно новая система, по некоторым возможностям пока уступающая конкурентам, но она активно продвигается CSoft как один из компонентов линейки программного обеспечения под торговой маркой CS.

SolidWorks-Russia (SWR), российский партнер компании SolidWorks, предлагает систему SWR-PDM, разработанную в качестве PDM-расширения для САПР SolidWorks.

По функциональным возможностям SWR-PDM в настоящее время несколько уступает другим отечественным системам, но интеграция с SolidWorks позволяет рассматривать ее в качестве хранилища файлов SolidWorks. Однако применение в качестве СУБД не очень популярной в нашей стране Cache вызывает сомнение в перспективах широкого распространения SWR-PDM.

Компания АСКОН (разработчик САПР Компас-График), ранее предлагавшая файл-серверную систему Компас-Менеджер, в настоящее время активно продвигает свою новую разработку — систему Лоцман:PLM (необходимо отметить, что данный продукт не имеет никакого отношения к разработкам фирмы «Лоция Софт»). Система позиционируется как универсальная, поскольку имеются интерфейсы к нескольким САПР, но в первую очередь ее рекомендуется использовать в интеграции с другими программами компании Аскон. В качестве одного из компонентов решения поставляются справочник стандартных изделий и классификатор ЕСКД.

Белорусская компания Интермех, известная также как ведущий разработчик модулей расширения для САПР (в первую очередь для AutoCAD), уже много лет поставляет систему Search, в последних своих версиях сочетающую возможности TDM/PDM/Workflow и интеграцию с модулем управления проектами и календарного планирования ImProject. Существенным плюсом применения Search в машиностроении является наличие библиотеки стандартных изделий ImBase.

Все разработки компании ИНТЕРМЕХ тесно связаны между собой, поэтому наибольшую эффективность от внедрения Search можно получить при их использовании в рамках комплексного решения на базе продукции Интермех .

Фирма «Лоция Софт», специализирующаяся на разработке систем PDM/TDM/Workflow/ERP, является разработчиком системы Lotsia PDM PLUS (также известной как PartY PLUS).

Lotsia PDM PLUS с самого начала была ориентирована на интеграцию с различными САПР и на поддержку работы в территориально распределенном режиме. Это, вероятно, самое гибкое из представленных на рынке решений. В комплекте поставки системы имеются готовые шаблоны настроек для различных отраслей, поддерживается работа как по ЕСКД, так и по СПДС.

НИЦ CALS-технологий «Прикладная логистика», более известный своими работами в области стандартизации, предлагает базирующуюся на стандарте STEP (ISO 10303) систему PDM STEP Suite (PSS).

PDM STEP Suite (PSS) предназначена в первую очередь для хранения информации о продукции, представленной в формате STEP. И хотя она уступает другим системам по функциональности Workflow и интеграции с САПР, но для предприятий, где идет активный обмен информацией с использованием формата STEP, система PDM STEP Suite может представлять интерес.

И наконец, компания « Топ Системы», разработчик комплекса САПР на основе параметрической САПР T-Flex CAD, представляет систему T-Flex DOCs (кстати, ее ведущие разработчики тоже трудятся в белорусском подразделении компании).

T-Flex DOCs в первую очередь ориентирована на интеграцию с разработками компании «Топ Системы» (САПР T-Flex CAD), но может использоваться и для решения других задач, в том числе для организации офисного документооборота.

На рынке есть еще ряд систем, позиционирующихся в данном сегменте рынка (Omega Production, СПРУТ, НАВИГАТОР-СП и др.), но сколько-нибудь существенного влияния на ситуацию они не оказывают.

Архитектура

Практически все представленные на отечественном рынке системы построены на архитектуре «клиент-сервер» (в двухзвенной, трехзвенной в их различных модификациях)1.

Очевидно, что для реально работающих на предприятиях пользователей (большинство опрошенных указывают используемое количество лицензий от 50 до 100) данное различие в архитектуре не имеет принципиального значения, зато больш у ю роль играет качество реализации и структура базы данных.

Нужно отметить, что в системах, появившихся на рынке позже, чаще все же используется трехзвенная архитектура, зато классические двухзвенные системы пока обладают большей функциональностью.

Большинство систем имеют также Web-клиент, но функциональность его меньше, чем у стандартного Windows-клиента (для ряда систем, например Лоцман:PLM, Web-клиент позволяет обращаться к данным только в режиме чтения).

Среди отечественных разработок, в отличие от зарубежных, нет систем, имеющих специализированные клиентские модули для UNIX-платформ.

Для организации хранилищ файлов (Vault) и в зарубежных, и в отечественных системах в основном применяются специализированные файл-серверы. Даже те системы, в которых первоначально хранение документов осуществлялось внутри базы данных (например, Search), переведены в последние годы на схему хранения файлов с использованием файл-серверов. Это говорит как минимум о том, что возросли объемы хранимой информации (и количество пользователей системы).

Используемые СУБД

Для систем зарубежного производства характерно применение в качестве СУБД Oracle (несколько реже — DB/2 и Sybase), что является абсолютно верным выбором при работе с большими объемами информации, но также имеет и исторические причины (в первую очередь потому, что данные системы пришли с платформы UNIX).

В отечественных же разработках значительно чаще используются более легкие для администрирования СУБД, в первую очередь MS SQL Server и Interbase.

Популярность указанных СУБД у отечественных разработчиков объясняется, на наш взгляд, рядом причин:

• более простое администрирование;

• более низкая цена;

• популярность в нашей стране среды разработки Delphi (во многом определившая популярность Interbase);

• активная маркетинговая политика компании Microsoft, способствовавшая продвижению на российском рынке MS SQL Server;

• большее количество учебных курсов и литературы на русском языке;

• широкое распространение пиратских версий СУБД.

Но для работы большого количества пользователей с объемными базами ведущие отечественные разработчики все же рекомендуют применять Oracle.

В ряде систем применяются другие СУБД, например в SWR-PDM используется СУБД Cache, но это уже скорее экзотика.

Функциональные возможности

По функциональным возможностям все системы практически одинаковы. Однако реально с зарубежными системами конкурируют в первую очередь Lotsia PDM PLUS и Search. Другие отечественные системы (PSS, SWR-PDM, TDMS, T-Flex DOCs, Лоцман:PLM) несколько уступают им по функциональности, что во многом обусловлено меньшим временем их присутствия на рынке. Но и эти системы имеют большинство функций, необходимых для решения задач PLM/PDM/TDM/Worklow.

Различия, как правило, касаются поддержки интеграции с приложениями САПР. Так, для зарубежных систем характерна поддержка интеграции с так называемыми тяжелыми конструкторскими САПР (CATIA, Pro/Engineer, Unigraphics). Интеграция включает возможности как по считыванию данных о составе изделия из файла сборки, так и обмена данными между полями файла и PDM-системы, просмотр 3D-моделей во встроенных вьюерах, а в ряде случаев и поддержку Digital Mockup — формирования цифрового макета изделия.

Как правило, наилучшим образом интерфейс реализован для «родной» САПР (связки TeamCenter Engineering «Unigraphics, Pro/Intralink «Pro/Engineer, SmarTeam «CATIA»). Вероятно, наиболее широкий набор интерфейсов, доступных в стандартной поставке, предлагает SmarTeam (в том числе к широко распространенной в России системе CIMATRON).

Поддержка указанных тяжелых САПР отечественными системами осуществляется в меньшей степени и для меньшего числа версий. САПР среднего уровня (Autodesk Inventor (а также AutoCAD и приложения на его основе), Solid Edge, SolidWorks) поддерживаются отечественными и зарубежными системами примерно в равной степени. При этом по количеству поддерживаемых САПР из отечественных систем лидируют Lotsia PDM PLUS, Search и Лоцман:PLM.

Зато отечественные системы имеют интерфейсы к отечественным конструкторским САПР (T-Flex CAD, Компас), модулям расширения функциональных возможностей (CadMech, MechaniCS) и, что особенно важно в наших условиях, к технологическим САПР (TechCard, Компас Автопроект, «ТехноПро»), а также к локализованным версиям зарубежных САПР (в первую очередь к AutoCAD).

Дополнительно практически все ведущие отечественные системы (Lotsia PDM PLUS, Search, T-Flex DOCs) поддерживают ODMA, что позволяет осуществлять интеграцию со многими приложениями без написания дополнительных модулей.

Стандартной возможностью отечественных систем стала поддержка MAPI (например, она реализована в Lotsia PDM PLUS Search).

Большинство отечественных разработчиков ( Аскон, Интермех, «Лоция Софт», НИЦ CALS-технологий «Прикладная логистика», «Топ Системы») заявили о поддержке стандарта ISO 10303 (STEP). Для обмена информацией между приложениями все чаще используется формат XML.

Кроме того, все ведущие отечественные системы имеют API (наиболее развитой — у Lotsia PDM PLUS и Search) и поддерживают работу со скриптами.

Для просмотра файлов САПР в отечественных системах могут использоваться их собственные встроенные средства просмотра и аннотирования изображений (как правило, поддерживающие ограниченное количество форматов, например Showmini компании Интермех), а так же можно подключать внешние вьюеры (наиболее распространен CSI AutoVue; о его поддержке заявили Интермех , «Лоция Софт», «Топ Системы»), в том числе бесплатные.

Зарубежные же системы не просматривают файлы, созданные с помощью отечественных САПР.

По возможностям Workflow отечественные системы (например, Lotsia PDM PLUS) уже как минимум сравнялись с зарубежными.

Ряд отечественных систем (Lotsia PDM PLUS, PDM STEP Suite, Search, Лоцман:PLM) позволяют подключать сертифицированные ФСБ средства ЭЦП.

Зарубежные системы в качестве опций, как правило, имеют сертифицированные интерфейсы к системам ERP (но стоимость их довольно высока).

Интеграция с системами управления предприятием у отечественных разработок в большинстве случаев производится под конкретного клиента и последовательно в дальнейшем не поддерживается, но это не мешает иметь реально работающие интеграционные решения с системами BAAN, Microsoft Axapta, SAP R/3 и др.

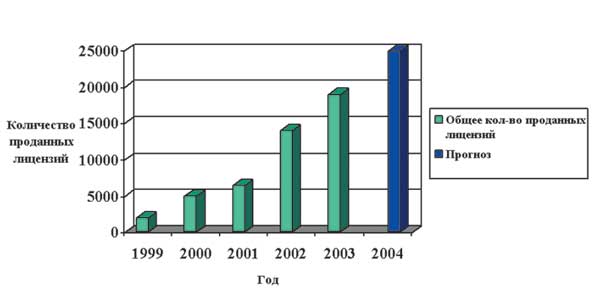

Количество проданных в нашей стране лицензий на системы PLM/PDM/TDM/Workflow в 1999-2004 гг.

Рыночная доля компаний и общая емкость рынка

Как уже было сказано, точное определение рыночной доли каждой из систем представляется довольно проблематичным в силу непрозрачности отечественных IT-компаний.

По приблизительным оценкам, годовой объем продаж в России всех систем (как отечественной разработки, так и зарубежных) с учетом продаж неограниченных (unlimited) лицензий, крупных многолетних контрактов, обновлений на новые версии (upgrade) и поставок учебных версий по льготным ценам составляет до 25 тыс. лицензий.

По показателям продаж через розничные сети и по стандартным контрактам цифры гораздо более скромные — всего около 6 тыс. лицензий за текущий год.

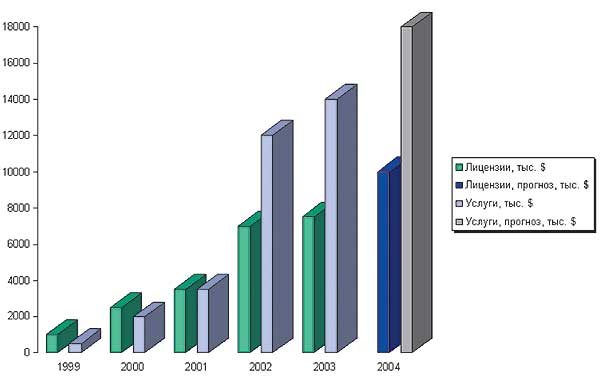

То же самое относится и к определению общего объема продаж в финансовом выражении: большинство крупных контрактов проходит по ценам, существенно отличающимся от указанных в прайс-листах. По примерным оценкам, общая стоимость проданных по регулярным контрактам и через розничную сеть лицензий на системы PLM/TDM/PDM/Workflow за текущий год не превысила 6,8 млн. долл., при том что с учетом многолетних контрактов и поставок учебных и неограниченных лицензий она приближается к 10 млн. долл. в ценах SRP.

Если же брать долю ПО PLM/TDM/PDM/Workflow в общей стоимости проекта, то она составляет для крупных проектов всего от 10 до 25%, причем большая часть затрат приходится на покупку специализированных технических средств и внедрение системы. Таким образом затраты потенциальных пользователей реально будут в четыре раза выше.

В последние два года отмечается значительный рост объема оказываемых услуг, и в настоящее время он уже превышает в денежном выражении объем поставок лицензий (у некоторых компаний — почти в два раза).

По оценкам экспертов, общая потенциальная емкость рынка составляет 100-150 тыс. лицензий общей стоимостью 100-150 млн. долл. Но, чтобы реальные объемы поставок выросли до этих значений, еще как минимум несколько лет должен происходить устойчивый рост экономики.

Объем продаж систем PLM/PDM/TDM/Workflow в 1999-2004 гг.

Что касается рыночной доли каждой компании, то она сильно колеблется в зависимости от сегмента рынка.

В общем машиностроении наибольшую долю рынка по количеству лицензий имеют компании Аскон и Интермех (немаловажным фактором успеха последней стала большая установочная база пользователей AutoCAD, в том числе нелицензионного ПО), несколько отстают от них «Лоция Софт» и «Топ Системы». Но поскольку особенностью продвижения зарубежных систем в нашей стране является их практически полная ориентация на машиностроительный сегмент рынка, то по объемам продаж здесь все же лидируют западные компании IBM/Dassault Systemes и PTC.

В аэрокосмической отрасли и автомобилестроении по объемам продаж лидируют компании UGS PLM Solutions, IBM/Dassault Systemes и PTC. Отечественные компании — Аскон, Интермех и «Лоция Софт» уступают им по объему продаж, но опережают по количеству проданных лицензий.

В приборостроении примерно равное количество внедрений имеют компании Интермех и «Лоция Софт», но в этой отрасли также активно работают PTC, Аскон и «Топ Системы». А поскольку многие предприятия отрасли используют САПР SolidWorks, то и компания SolidWorks-Russia рассчитывает на определенную долю в этом сегменте рынка.

Если говорить о решениях для проектных организаций (архитектура, промышленное и гражданское строительство, нефтегазовая отрасль), то здесь по количеству успешных крупных внедрений выделяется компания «Лоция Софт». Преимущества системы Lotsia PDM PLUS в значительной мере обусловлены как наличием готовых настроек для проектных организаций, так и поддержкой интеграции с САПР MicroStation от фирмы Bentley Systems, довольно широко распространенными в проектных организациях.

С насыщением машиностроительного сектора рынка и ужесточением конкуренции к сегменту проектных организаций начали проявлять внимание компании CSoft, АСКОН и ИНТЕРМЕХ, также реализовавшие в своих системах настройки в соответствии с СПДС.

Маркетинг и продвижение продукции

Наиболее активную (если не сказать — агрессивную) маркетинговую политику на отечественном рынке проводят компании CSoft и Аскон . Наименьшая маркетинговая активность характерна для компаний «Лоция Софт» и НИЦ CALS-технологий «Прикладная логистика» (последняя компания преимущественно ориентируется на поставку продукции госпредприятиям).

Следует отметить, что у ряда отечественных компаний маркетинговая активность зачастую опережает реальные разработки.

Компании CSoft, SolidWorks-Russia, Аскон и «Топ Системы» практикуют бесплатное предоставление версий в опытную эксплуатацию. Компания Интермех берет за это небольшую плату. «Лоция Софт» таких услуг не оказывает, но предлагает либо приобрести однопользовательскую LT-версию, либо решить эти вопросы через своих авторизованных партнеров.

Компании CSoft, SolidWorks-Russia, Аскон, Интермех и «Топ Системы» активно применяют практику продажи комплектов программного обеспечения САПР, в которые включают свои разработки PDM/TDM/Workflow.

Немаловажным аспектом продвижения и поддержки программного обеспечения является наличие сообщества пользователей. Практически все отечественные разработчики поддерживают форумы на своих Web-сайтах. При этом наибольшую активность проявляют пользователи программного обеспечения компаний Аскон , Интермех и «Топ Системы».

Несколько хуже обстоит дело с поддержкой русскоязычных форумов по зарубежным системам. Наиболее активными в этом плане являются пользователи систем PTC. Зато всем пользователям зарубежных систем доступно множество англоязычных форумов.

Практически все системы поставляются на отечественный рынок двумя путями: через партнерские сети и непосредственно производителями ПО.

Наиболее развиты партнерские сети компаний CSoft, Аскон , Интермех и «Лоция Софт». Интересно, что партнерские сети могут иметь пересечения: один и тот же партнер (например, «Русская Промышленная Компания») может быть дилером или дистрибьютором нескольких конкурирующих вендоров. Для мирового рынка такая ситуация все же нетипична.

При этом маркетинговая политика компаний CSoft, Аскон, Интермех направлена на продажу заказчику полной линейки своего программного обеспечения, включая САПР (MechaniCS, Компас и CadMech соответственно). В результате наибольшее распространение программное обеспечение PDM/TDM/Workflow этих компаний получило на предприятиях, имеющих «родственную» базовую САПР.

Компания «Лоция Софт» позиционирует свое программное обеспечение как независимое от платформы САПР и нацелена на предприятия, где в рамках одной организации или одного проекта используется несколько различных САПР.

Политика работы с партнерами зарубежных компаний в нашей стране во многом определяется позицией, занимаемой их головными офисами.

В этом году UGS PLM Solutions претерпевала изменения, связанные со сменой собственника, но это практически не отразилось на работе ее московского представительства.

В то же время в структуре партнерской сети компании PTC произошли довольно серьезные изменения: компания RAND Worldwide, многие годы предлагавшая на отечественном рынке продукцию PTC с апреля текущего года, полностью переключилась на поставки и внедрение ПО IBM/Dassault Systemes. Безусловно, это укрепило позиции IBM/Dassault Systemes в России и странах СНГ.

Сильные и слабые стороны отечественных и зарубежных систем

Если оценивать зарубежные системы в целом, то их слабые стороны в плане борьбы за отечественный рынок очевидны:

• довольно высокая стоимость лицензий (2-3 тыс. долл. за лицензию), внедрения и сопровождения;

• отсутствие полноценной локализации и поддержки стандартов;

• почти полное отсутствие интеграции с отечественными конструкторскими и технологическими САПР;

•· ограниченное число технических специалистов в локальных офисах;

• сложность кастомизации (требуется большой объем программирования на C++ или на Java).

Но и преимущества у зарубежных систем также имеются:

• немаловажным фактором для предприятий, работающих в рамках международной кооперации, является то, что эти системы широко распространены по всему миру и использование одной из них может быть прямым требованием контракта;

• лучшая интеграция с тяжелыми САПР;

• поддержка сертифицированных разработчиками систем ERP-интерфейсов;

• более стабильная работа, меньшее количество ошибок вследствие лучшего тестирования.

Слабые места отечественных разработок таковы:

• меньшая стабильность кода;

• худшая поддержка тяжелых САПР;

• малая распространенность систем за пределами СНГ (хотя некоторые отечественные компании имеют англоязычные версии своего ПО и поставляют его на зарубежные рынки, но объемы этих поставок пока крайне невелики);

• в ряде случаев — более слабые функциональные возможности (в первую очередь в части Workflow) и худшая переносимость и масштабируемость.

Преимущества отечественных разработок:

• более низкая стоимость приобретения (300-1200 долл. за лицензию) и владения;

•· поддержка отечественных стандартов (ЕСКД, СПДС);

• интеграция с САПР отечественной разработки;

• большая простота при внедрении и сопровождении.

Чего ждут от программ пользователи

Понятно, что конечных пользователей мало интересуют финансовые успехи разработчиков ПО. Главное для отечественных предприятий — получение достаточной функциональности системы по разумной цене. По этой причине часто высказываются пожелания переноса системы на платформы с открытым кодом. Предпочтение оказывается и системам, использующим конкурентную схему лицензирования.

Другим важным для пользователей моментом при выборе системы является простота ее настройки и сопровождения. Вот почему, в частности, многие предприятия предпочитают менее производительные, но более простые в сопровождении СУБД Interbase и MS SQL Server более производительному, однако требующему более серьезного администрирования Oracle.

Качественная поддержка пользователей тоже является одним из приоритетов, но далеко не все организации готовы за нее платить, а также оплачивать подписку по программе обновления версий (Software Pre-Paid Upgrade, Maintenance, Subscription Service и т.п.).

Наиболее частым и характерным пожеланием заказчиков является предоставление бесплатных демонстрационных или тестовых версий.

Перспективы развития рынка в 2005 году

По нашим прогнозам, положительная динамика развития рынка систем PLM/TDM/PDM/Workflow в нашей стране в следующем году должна сохраниться. При условии роста экономики можно прогнозировать примерно двукратное увеличение объемов продаж.

Вероятно, что по мере насыщения машиностроительного сегмента рынка конкуренция на нем между отечественными и зарубежными разработками будет обостряться (особенно с учетом роста цен на отечественные системы) и более привлекательными для компаний — поставщиков ПО станут другие секторы рынка, в первую очередь ПО для проектных организаций и энергетики. Здесь борьба за деньги заказчиков будет проходить в основном между отечественными производителями.

Вышедший в этом году продукт Autodesk Vault хотя и обладает ограниченной функциональностью (фактически это только функции Check-In/Check-Out), но может потеснить на рынке поставщиков решений для САПР на платформе AutoCAD — компании Интермех и CSoft. Отметим, что для фирмы Autodesk это уже третья попытка выхода на рынок решений по управлению технической документацией. Предыдущие две попытки — программы Autodesk WorkCenter и Motiva — были не очень удачны и закончились сворачиванием указанного ПО.

Обострение конкуренции между разработчиками приведет к снижению стоимости лицензий и к перемещению основных расходов пользователей в область затрат на внедрение программного обеспечения. При этом общая рыночная доля отечественного программного обеспечения будет увеличиваться.

Что касается развития функционала систем, то, вероятно, все больше внимания будет уделяться поддержке обмена данными с помощью форматов XML и STEP.

В следующем году продолжится формирование стандартных наборов типовых отраслевых и прикладных решений. Возрастет количество предлагаемых интегрированных программно-аппаратных комплексов под ключ.

В области интеграции с конструкторскими САПР произойдет некоторое насыщение и стабилизация, а основное внимание будет уделяться развитию интерфейсов с САПР РЭА, ТПП и с системами управления предприятием.

Итак, однозначного лидера на российском рынке в настоящее время нет. Каждая из систем имеет свои плюсы и минусы, в зависимости от критериев выбора. И в ближайшее время соотношение сил на рынке кардинально измениться не должно, так как доработка функционала требует многих человеко-лет. Не ожидается и появления новых серьезных игроков, поскольку для разработки современной конкурентоспособной системы, помимо нескольких сотен тысяч долларов, потребуются команды квалифицированных постановщиков и разработчиков, а российский IT-рынок сейчас испытывает жесточайший кадровый дефицит. Все это будет так, если только рынком PLM/TDM/PDM/Workflow всерьез не заинтересуется компания «1С»…

Материал подготовил Дмитрий Красковский.

1В разработках, выполненных в двухзвенной архитектуре, как правило, используется так называемый толстый клиент, в то время как в трехзвенной архитектуре — выделенный сервер приложений и тонкий клиент. Каждый из подходов имеет плюсы и минусы. В двухзвенной архитектуре изменение алгоритмов работы приложения требует модификации клиента, в то время как в трехзвенной архитектуре достаточно модифицировать код на сервере приложений, что в ряде случаев существенно проще. Но сервер приложений может также являться фактором, от которого зависит общая производительность приложений. Кроме того, приложения, выполненные в трехзвенной архитектуре, как правило, сложнее в администрировании. Так что вывод о преимуществе того или иного подхода можно сделать только применительно к условиям конкретного предприятия.

«САПР и графика» 12'2004